La Directiva de Servicios de Pago (PSD) es un marco regulatorio europeo lanzado en el año 2007, que busca proteger a los consumidores y promover la innovación en el sector de los servicios de pago.

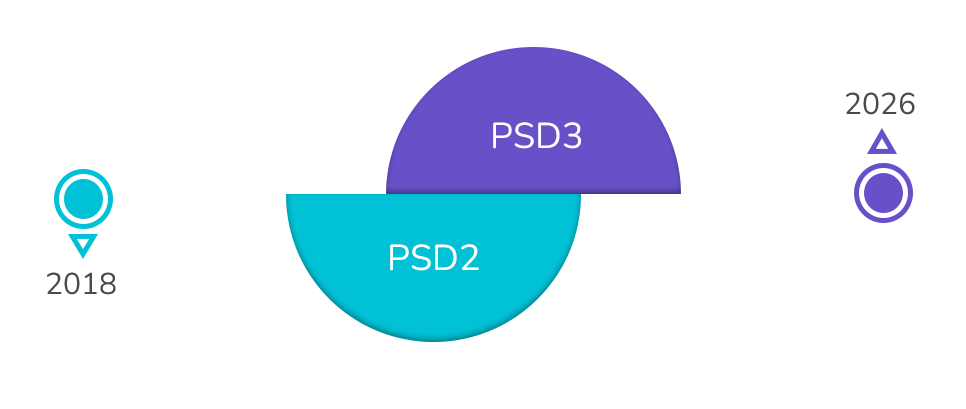

La PSD2, revisión que entró en vigor en 2018, introdujo cambios significativos en la forma en que se realizan los pagos online y la gestión de la identidad digital, facilitando un ecosistema de banca abierta que potenció el desarrollo de nuevas empresas y servicios en el sector. Ahora, la Comisión Europea (CE) ha presentado la propuesta de la PSD3, que busca actualizar y mejorar la normativa existente.

Esta nueva revisión nos afecta a todos, por lo que consumidores y empresas debemos estar al tanto de los importantes cambios que introduce la PSD3, adaptarnos a los nuevos requisitos regulatorios y aprovechar las oportunidades que ofrece el mercado de pagos para los distintos proveedores de servicios.

¿Qué es la PSD3?

La PSD3 es la tercera versión de la Directiva de Servicios de Pago. Es un conjunto de normativas diseñadas para actualizar las anteriores versiones en la industria del sector de pagos y que se centra en tres pilares fundamentales:

- Mejorar la protección de los consumidores ante posibles riesgos y abusos,

- Mejorar la seguridad y la transparencia en la industria de pagos,

- Impulsar la competencia en el mercado de los servicios de pago, facilitando la entrada de nuevas empresas.

PSD3 por lo tanto, revisa y actualiza PSD2, la Segunda Directiva de Servicios de Pago.

Estas normas buscan sentar las bases para que los pagos entre los distintos Estados Miembro sean tan ágiles y seguros como los nacionales, definiendo estándares y leyes para pagos electrónicos comunes dentro de la UE.

Principales características de la PSD2

Una de las características más importantes que introdujo PSD2 fueron las APIs abiertas o Banca Abierta (Open Banking), obligando a los bancos a que abriesen su infraestructura de pagos a proveedores terceros (Third Party Payment Service Providers (TPPs)), fomentando así la creación de nuevas fintech.

Además, en la PSD2 se refuerza el proceso de seguridad para los clientes mediante la autenticación reforzada de los clientes (SCA) al exigir al menos dos factores de autenticación (autenticación multifactor) a la hora de autorizar un pago o transacción.

PSD3 vs PSD2. ¿Qué ha cambiado?

PSD2 ha supuesto un gran avance para la apertura de la industria de servicios de pagos, con lo que la PSD3 no ha hecho sino ahondar y reforzar las mismas áreas que ya se cubrían en la PSD2, como el sistema de Open Banking y la transparencia en las operaciones, fomentando la competencia leal en los pagos.

Pero a diferencia de su predecesora, existe un aspecto fundamental que diferencian ambas revisiones: la PSD3 se centra en mejorar los derechos de los consumidores. Por lo tanto, somos nosotros, los usuarios y consumidores, el pilar fundamental sobre el que se sustenta la nueva revisión de la Directiva Europea de Servicios de Pago.

Además del apoyo a los consumidores, PSD3 busca adaptarse a los avances tecnológicos, intentando combatir las nuevas formas de fraude, como el «spoofing» o fraude por suplantación de identidad.

Por lo tanto, algunos de los cambios más importantes introducidos en la PSD3 con respecto a la PSD2, son:

- Seguridad reforzada: La PSD3 establece requisitos más estrictos para la seguridad de los pagos digitales, incluyendo la autenticación multifactor y la gestión de riesgos. Para ello, además de seguir potenciando el uso de la biometría como mecanismo alternativo de autenticación, se facilitará el intercambio de información entre la empresas y los emisores de pago (bancos), como la localización, dispositivo desde el que se hace la operación o hábitos de gasto, para tener más información sobre el riesgo de esa operación.

- Transparencia y accesibilidad: La PSD3 exige a los bancos que creen un panel de control que permita a los clientes controlar los permisos de acceso a sus datos, permitiéndoles gestionar y revocar fácilmente el acceso cuando sea necesario. Esto mejorará la transparencia y reforzará la confianza de los clientes en el ecosistema de banca abierta. Por eso, se han incluido guías para fomentar la accesibilidad y usabilidad de los servicios de pago y donde los pagos biométricos se han postulado como un sistema sencillo, accesible y robusto para autorizar una transacción.

- Responsabilidad y protección de los consumidores: La PSD3 introduce medidas para proteger a los consumidores de posibles riesgos y abusos, como la devolución de los pagos no autorizados y la protección de los datos personales. Las redes de tarjetas (como Visa o Mastercard), las pasarelas de pago y los proveedores de servicios técnicos serán responsables del fraude si no aplican debidamente medidas de seguridad reforzadas (SCA) para la autorización del pago.

- Innovación y competencia: La PSD3 busca fomentar la innovación y la competencia en el mercado de los servicios de pago, potenciando la creación de nuevos servicios y productos más atractivos para los consumidores. Para ello, y basándose en el éxito que ha supuesto la banca abierta (Open Banking), PSD3 propone el desarrollo de un marco de trabajo que extienda los principios aplicados a las finanzas abiertas a una gama más amplia de datos financieros. Esta iniciativa, conocida como propuesta de Acceso a Datos Financieros (FIDA), pretende dar a consumidores y empresas un mayor control sobre sus datos financieros, permitiéndoles compartirlos con TPPs (Third Party Providers) para obtener servicios innovadores.

La autenticación de doble factor es un proceso de seguridad en el que el usuario autentica su identidad utilizando dos de los siguientes tres métodos: algo que sabes (contraseña o pin), algo que tienes (tarjeta o móvil) y algo que eres (reconocimiento biométrico facial, huella, etc)

¿Qué es la Payment Services Regulation (PSR)?

El nuevo reglamento está dividido en dos secciones. Por un lado, la PSD3 continúa siendo una directiva centrada en regular las actividades de los proveedores de servicios de pago y en el proceso de concesión de licencias.

Por otro lado, la mayoría de las responsabilidades que anteriormente recaían en los bancos ahora estarán bajo la normativa Payment Services Regulation (PSR), que reemplazará a la PSD2 y se implementará automáticamente como ley en todos los Estados miembros de la UE.

Uno de los aspectos a destacar en la regulación PSR es la prohibición de los recargos por pagos con tarjeta. Con ello se pretende proteger a los consumidores de las comisiones ocultas que a veces cobran las empresas ofreciendo una mayor transparencia en los pagos.

Además, PSR establece normas para la gestión de litigios en materia de pagos y ofrece protección contra las operaciones no autorizadas y las actividades fraudulentas. De esta forma se ofrece un entorno más seguro para los servicios de pago.

![]()

En el contexto de servicios de verificación de identidad digital como los que ofrece Mobbeel, la PSR y la PSD3 son extremadamente relevantes, ya que la autenticación biométrica, como el reconocimiento facial, se ha convertido en el método preferido para cumplir con los requisitos de seguridad de estas normativas.

¿Qué beneficios aporta PSD3 a los consumidores?

La PSD3 ofrece claras ventajas a los consumidores, como por ejemplo:

- Mayor seguridad: se establecen requisitos más estrictos para la seguridad de los pagos online, lo que reduce el riesgo de fraude y protege a los consumidores de posibles pérdidas.

- Mayor transparencia: PSD3 exige a los proveedores de servicios de pago que proporcionen información clara y comparable sobre sus servicios, lo que facilitará a los consumidores la elección del proveedor que mejor se adapte a sus necesidades.

- Mayor control: La PSD3 permite a los consumidores acceder a su información de pago de manera segura y fácil, lo que les permitirá tomar decisiones informadas sobre sus finanzas.

¿Y qué implica PSD3 para las empresas?

La PSD3 también tiene implicaciones importantes para las empresas, algunas de las cuales son:

- Nuevos requisitos regulatorios: Se establecen nuevos requisitos regulatorios para los proveedores de servicios de pago, lo que puede requerir cambios en sus procesos y sistemas.

- Mayor competencia: Se busca fomentar la innovación y la competencia en el mercado de los servicios de pago, lo que puede llevar a la creación de nuevos servicios y productos más atractivos para los consumidores.

- Mayor responsabilidad: Se introducen medidas para proteger a los consumidores de posibles riesgos y abusos, lo que puede requerir que las empresas sean más responsables y transparentes en sus prácticas comerciales.

¿Cuándo entra en vigor la PSD3?

Se espera que la versión definitiva de la nueva normativa PSD3 esté lista a finales de 2024. A partir de ese momento, la UE suele conceder a los Estados miembros un periodo de transición de 18 meses, lo que significa que podría entrar en vigor en 2026.

Mobbeel y la PSD3

En Mobbeel ofrecemos soluciones de autenticación multibiométrica basadas en reconocimiento facial y biometría de voz, que permiten ofrecer mecanismos sencillos y seguros para reforzar la autenticación de los usuarios a la hora de realizar pagos y transacciones.

Además, ofrecemos soluciones de vanguardia para detectar nuevos tipos de fraude provocados por la amenaza de nuevas tecnologías y técnicas para el robo de identidad, como por ejemplo:

Somos conscientes de que la seguridad en el entorno de pagos digitales es un factor crítico, especialmente con la llegada de la PSD3. Pero no por ello hemos de olvidar que al otro lado hay personas usando la tecnología. Por eso, nuestras soluciones multibiométricas están diseñadas para que la autenticación sea no solo segura, sino también intuitiva para el usuario.

Contacta con nosotros si quieres descubrir nuestras tecnologías anti-spoofing y de autenticación biométrica a través de reconocimiento facial y de voz.

Soy Ingeniero Informático y amante del Marketing, Comunicación e Internacionalización de empresas, tareas que desarrollo como CMO de Mobbeel. Soy muchas cosas, algunas buenas, muchas malas… perfectamente imperfecto.

GUÍA

Identifica a tus usuarios mediante su cara

En esta dualidad analógico-digital, uno de los procesos que sigue siendo crucial para garantizar la seguridad es la verificación de identidad a través del reconocimiento facial. La cara, siendo el espejo del alma, proporciona una defensa única contra el fraude, aportando fiabilidad al proceso de identificación.