Aunque KYC (Know Your Customer) y CDD (Customer Due Diligence, también conocida como DDC o Diligencia Debida del Cliente) son muy similares, existen algunas diferencias entre ambos conceptos que vamos a abordar en este artículo.

Tanto KYC como CDD son la piedra angular de cualquier política AML (Anti Money Laundering) que se desarrolle en una empresa y giran en torno a la necesidad de verificar la identidad de los clientes con los que trabajan aquellas empresas a las que afectan las normativas AML.

En términos sencillos, conocer al cliente (KYC) consiste en demostrar la debida diligencia con el cliente (CDD), es decir, verificar la identidad de un cliente. Por tanto, es difícil distinguir entre KYC y CDD, porque la segunda es parte integrante de la primera.

En ese sentido, se podrían considerar lo mismo, ¿Pero KYC CDD son o no son lo mismo?

Vamos a referirnos primero a ambos términos por separado.

Qué es KYC y su importancia

KYC es un proceso fundamental en el ámbito financiero y en muchos otros sectores, diseñado para verificar la identidad de los clientes. Este proceso implica la verificación de información personal, como nombres, apellidos, direcciones, fechas de nacimiento y documentos de identidad oficiales. La importancia del KYC radica en su capacidad para ayudar a las empresas a prevenir actividades fraudulentas.

Al conocer a tus clientes, puedes tomar decisiones informadas sobre las relaciones comerciales que mantienes con ellos, garantizando que estás interactuando con sujetos legítimos y genuinos.

CDD, más allá del conocimiento del cliente

CDD se adentra en un análisis más profundo y continuo para evaluar el riesgo asociado con el cliente.

La diligencia debida no solo se enfoca en recolectar datos, sino en interpretar y monitorear el comportamiento financiero del cliente. Este proceso es esencial para detectar actividades inusuales o sospechosas que puedan indicar riesgo de lavado de dinero o financiación del terrorismo. La diligencia debida permite a las empresas adaptar sus estrategias de cumplimiento y controlar el riesgo de manera proactiva, ajustando la vigilancia según el perfil de riesgo del cliente.

Algunos de los requisitos debida diligencia del cliente son:

- Obligación de identificación: Las entidades deben identificar a todos sus clientes, tanto personas físicas como jurídicas, verificando su identidad a través de documentos oficiales (DNI, pasaporte,, etc.).

- Conocimiento del propósito de la relación de negocios: las entidades deben recabar información sobre el propósito e índole de la relación comercial. Esto incluye comprender la naturaleza de las actividades del cliente y la razón por la cual el cliente quiere contratar los servicios de la entidad.

- Monitoreo continuo que incluye supervisión (una vez establecida la relación comercial, se debe realizar un monitoreo continuo de las transacciones y actividades del cliente para asegurar que se corresponden con el conocimiento que se tiene del cliente, su perfil de riesgo y la naturaleza de la relación) y actualización de información (las entidades están obligadas a mantener actualizada la información de los clientes y realizar nuevas verificaciones en caso de que se produzcan cambios significativos en la relación).

- Clasificación de riesgo del cliente: los clientes deben ser clasificados según su perfil de riesgo (bajo, medio, alto), lo cual determinará el nivel de medidas de debida diligencia aplicables. Por ejemplo, un cliente de alto riesgo puede requerir una mayor supervisión y medidas más estrictas de control.

- Medidas de debida diligencia reforzada: para clientes de alto riesgo, como personas políticamente expuestas (PEP), se deben aplicar medidas adicionales, que pueden incluir la aprobación de altos directivos para establecer la relación comercial, el seguimiento intensificado de la relación y la obtención de información adicional sobre el origen de los fondos.

- Registro y conservación de datos: las entidades están obligadas a conservar la documentación y registros relacionados con la debida diligencia del cliente durante un período mínimo de 10 años. Esto incluye tanto la documentación de identificación como los registros de transacciones.

CDD (Customer Due Diligence) en España

Las normas KYC se basan en una política de identificación y aceptación de clientes, seguimiento continuo de la relación con dichos clientes y la gestión del riesgo, pero esto se traduce en la normativa española en unas medidas de diligencia debida normales que se aplicarán gradualmente según el riesgo del sujeto obligado.

El SEPBLAC es la Unidad de Inteligencia Financiera en España, siendo la supervisora en materia de prevención del blanqueo de capitales y de la financiación del terrorismo y la encargada de definir las medidas de diligencia debida (Due Diligence) que se han de aplicar.

Estas medidas serán simplificadas en algunos casos y reforzadas en otros casos donde las operaciones tienen un riesgo mayor en base a el país o ubicación geográfica, el riesgo inherente al propio cliente y el riesgo relacionado con el tipo de transacción que se va a realizar.

Las obligaciones en materia de diligencia debida tienen por tanto como objeto la identificación y conocimiento de aquellas personas físicas o jurídicas que quieran tener negocios con los sujetos obligados.

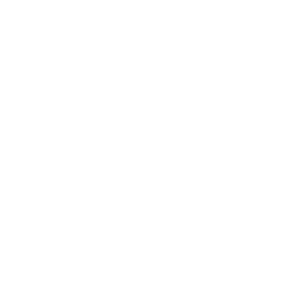

El Sepblac autoriza a las empresas a llevar a cabo estas medidas de identificación a través de medios electrónicos o telemáticos, como por ejemplo la video-identificación.

Autorización de procedimientos de verificación no presenciales en España

El artículo 21.1.d) del Reglamento de la Ley 10/2010, de 28 de abril, aprobado por Real Decreto 304/2014, de 5 de mayo, dispone que los sujetos obligados podrán establecer relaciones de negocio o ejecutar operaciones a través de medios telefónicos, electrónicos o telemáticos con clientes que no se encuentren físicamente presentes cuando la identidad del cliente quede acreditada mediante el empleo de procedimientos seguros de identificación de clientes en operaciones no presenciales, siempre que tales procedimientos hayan sido previamente Autorizados por el Sepblac.

De conformidad con dicha habilitación, el Sepblac ha establecido una serie de especificaciones mínimas respecto de los siguientes procedimientos de identificación de clientes en operaciones no presenciales, permitiendo entre otros la Video-identificación, que es posible realizar a través de nuestra tecnología MobbScan.

Entonces, ¿en qué se diferencian KYC y CDD?

KYC especifica las comprobaciones que se realizan al inicio de una relación con un cliente para identificar y verificar que dichos clientes son quienes dicen ser. Esto es especialmente frecuente dentro de las empresas que están sujetas a regulaciones AML (Anti Money Laundering).

Por lo tanto, los procedimientos Know Your Customer permiten crear el perfil de riesgo de un cliente recuperando sus datos antes de iniciar una relación comercial, generalmente en un proceso de registro u onboarding digital, en el que se recaban sus datos personales y su documento de identidad.

Por el contrario, la Customer Due Diligence permite evaluar si la información proporcionada por los clientes durante el registro es correcta. Además, los controles de CDD se han de llevar a cabo de manera continua mientras exista una relación con el cliente, obligando a mantener y actualizar un registro de las transacciones

Por lo tanto, los controles KYC se realizan en la primera fase del establecimiento de relaciones comerciales, cuando investigamos a los clientes potenciales, mientras que la Diligencia Debida sobre el Cliente (DDC) es un control continuo de las actividades sospechosas destinadas a blanquear el producto del delito y ambos son parte integrante de los programas de lucha contra el blanqueo de capitales (AML).

Llegados a este punto, seguro que te explota la cabeza, ¿ahora me hablas de AML? ¿Y en qué se diferencia del KYC?

¿Cuál es la diferencia entre KYC y AML?

La diferencia entre ellos radica en el alcance y el enfoque de cada uno dentro del marco de cumplimiento financiero.

La principal diferencia entre AML y KYC es la siguiente:

- AML es un término amplio que abarca el conjunto de leyes, regulaciones y procedimientos diseñados para prevenir y combatir el lavado de dinero y otras actividades financieras ilegales. Este marco incluye una variedad de políticas y estrategias implementadas por los gobiernos y organismos reguladores para detectar, investigar y sancionar transacciones y actividades sospechosas que puedan estar vinculadas al lavado de dinero, financiación del terrorismo, o delitos relacionados. El enfoque de AML es integral y sistémico, cubriendo todo el espectro de medidas necesarias para proteger el sistema financiero y mantener su integridad.

- KYC es una parte específica del marco AML que se centra en el proceso de verificación e identificación de los clientes por parte de las empresas (como ya hemos comentado). El objetivo de KYC es garantizar que las instituciones financieras y otros negocios conozcan con quién están haciendo negocios, verificando la identidad de sus clientes. Este proceso incluye la captura y validación de documentos de identidad. KYC utiliza diversas herramientas y software para llevar a cabo esta verificación, facilitando así el cumplimiento de las normativas AML.

En términos de enfoque, AML se ocupa de establecer y supervisar las políticas y regulaciones globales para la prevención del lavado de dinero, mientras que KYC se enfoca en la aplicación práctica de estas políticas en el nivel de las transacciones diarias y las relaciones comerciales. Además, KYC proporciona a las empresas los procedimientos necesarios para cumplir con los requisitos de AML al asegurar que identifiquen adecuadamente a sus clientes y detecten cualquier actividad que pueda ser indicativa de un riesgo de lavado de dinero.

Retos y soluciones en la implementación de KYC y CDD

Como hemos dejado entrever, implementar procesos de KYC CDD es esencial para cumplir con las normativas AML, pero no está exento de desafíos. A continuación, se detallan algunos de los obstáculos más comunes que enfrentan las empresas al implementar estos procesos, junto con posibles soluciones para superarlos:

Protección de Datos y Cumplimiento con el RGPD

Uno de los principales retos es la protección de los datos personales recopilados durante este proceso, especialmente en jurisdicciones con regulaciones estrictas como el Reglamento General de Protección de Datos (RGPD) en la Unión Europea. Las empresas deben garantizar que los datos se manejen de manera segura y que los clientes den su consentimiento informado para la recopilación y el procesamiento de sus datos.

La solución pasa porque las empresas pueden implementar soluciones de cifrado avanzado para proteger los datos en tránsito y en reposo. Además, deben establecer políticas claras de retención de datos y procedimientos para la eliminación segura de la información que ya no es necesaria. Es fundamental también realizar auditorías regulares para asegurar el cumplimiento continuo con el RGPD y otras normativas de privacidad.

Integración tecnológica y sistemas legados

Muchas empresas, especialmente aquellas con sistemas de TI más antiguos, enfrentan dificultades al integrar nuevas soluciones de KYC y CDD con sus infraestructuras tecnológicas existentes. La falta de interoperabilidad entre sistemas puede generar ineficiencias, duplicación de datos y brechas de seguridad.

Una solución viable es la adopción de plataformas KYC y CDD basadas en la nube, que ofrecen mayor flexibilidad y facilidad de integración con sistemas heredados. Estas plataformas suelen ser compatibles con APIs, permitiendo una integración más sencilla con diferentes sistemas. Además, la capacitación del personal y la inversión en actualización de infraestructura tecnológica son cruciales para superar estas barreras.

Gestión del volumen de datos y escalabilidad

Las grandes corporaciones que manejan un alto volumen de clientes a menudo encuentran difícil escalar sus procesos de KYC y CDD. La verificación manual puede volverse insostenible, generando cuellos de botella y aumentando el riesgo de errores.

La automatización es clave para gestionar el volumen y escalar de manera efectiva. Implementar tecnologías como la inteligencia artificial (IA) y el machine learning puede ayudar a automatizar la verificación de identidades, analizar grandes volúmenes de datos rápidamente y detectar patrones sospechosos que podrían ser indicativos de fraude o lavado de dinero.

Manejo de clientes internacionales y cumplimiento multijurisdiccional

Las empresas que operan en múltiples países enfrentan el problema de cumplir con las diversas normativas locales e internacionales de KYC y CDD. Esto puede ser especialmente complejo debido a la falta de armonización en las regulaciones y los diferentes requisitos de cada jurisdicción.

Para manejar esta complejidad, las empresas deben adoptar un enfoque basado en el riesgo, ajustando sus procedimientos de KYC y CDD según el perfil de riesgo del cliente y la jurisdicción en la que operan. El uso de soluciones de software que ofrezcan actualizaciones automáticas de las normativas globales puede ayudar a asegurar el cumplimiento en tiempo real.

Experiencia del cliente y fricción en el onboarding

Los procesos de KYC y CDD pueden ser percibidos por los clientes como intrusivos o complicados, lo que puede afectar negativamente la experiencia del usuario y aumentar la tasa de abandono durante el onboarding.

Las empresas deben buscar un equilibrio entre el cumplimiento normativo y la experiencia del cliente, simplificando los procesos tanto como sea posible. La implementación de soluciones de verificación de identidad rápida, como la biometría facial o la video-identificación, puede reducir la fricción y mejorar la satisfacción del cliente sin comprometer la seguridad.

Integración de KYC y CDD en sectores no financieros

Aunque KYC y CDD son tradicionalmente asociados con el sector financiero, su importancia y aplicación se han expandido a otros sectores debido al creciente riesgo de fraude, lavado de dinero y otros delitos financieros en diferentes industrias. Entre ellos:

Sector inmobiliario

En el sector inmobiliario, la compra y venta de propiedades pueden ser utilizadas como un medio para el lavado de dinero. Por lo tanto, la implementación de KYC y CDD se vuelve crucial para garantizar que las partes involucradas en las transacciones sean legítimas. Esto incluye la verificación de la identidad de compradores y vendedores, así como el análisis de la fuente de los fondos utilizados en las transacciones. Al implementar KYC y CDD, las empresas inmobiliarias pueden mitigar riesgos y cumplir con las regulaciones AML.

Criptomonedas

El sector de las criptomonedas es particularmente vulnerable al uso indebido debido a la naturaleza anónima de las transacciones en blockchain. La implementación de KYC y CDD en exchanges de criptomonedas y otros servicios relacionados se ha convertido en una práctica esencial para prevenir el lavado de dinero y la financiación del terrorismo. Las plataformas de criptomonedas que cumplen con las normativas AML utilizan procedimientos KYC para identificar a sus usuarios antes de permitirles operar y aplican CDD para monitorear continuamente las transacciones y detectar actividades sospechosas.

Juego y apuestas online

Las plataformas de juego y apuestas online son otro sector donde KYC y CDD son esenciales en muchos países. Los operadores de estas plataformas deben verificar la identidad de sus usuarios para prevenir fraudes, garantizar que los jugadores son mayores de edad y cumplir con las regulaciones locales e internacionales. Además, el monitoreo continuo de las actividades de los jugadores ayuda a identificar patrones de comportamiento inusual que podrían indicar intentos de lavado de dinero.

![]() Hemos de partir de la base de que las definiciones reglamentarias no son ni coherentes a nivel mundial ni prescriptivas y que las instituciones financieras corren el riesgo de estar sujetas a normas diferentes dependiendo de su jurisdicción y marco regulatorio.

Hemos de partir de la base de que las definiciones reglamentarias no son ni coherentes a nivel mundial ni prescriptivas y que las instituciones financieras corren el riesgo de estar sujetas a normas diferentes dependiendo de su jurisdicción y marco regulatorio.

Por ello es importante conocer la legislación específica de aquellos países en los que se va a operar.

![]() Hemos de partir de la base de que las definiciones reglamentarias no son ni coherentes a nivel mundial ni prescriptivas y que las empresas o entidades corren el riesgo de estar sujetas a normas diferentes dependiendo de su jurisdicción y marco regulatorio.

Hemos de partir de la base de que las definiciones reglamentarias no son ni coherentes a nivel mundial ni prescriptivas y que las empresas o entidades corren el riesgo de estar sujetas a normas diferentes dependiendo de su jurisdicción y marco regulatorio.

Por ello, es importante conocer la legislación específica de aquellos países en los que se va a operar.

¿Cómo te puede ayudar Mobbeel?

Somos una empresa que cuenta con una gran experiencia en la verificación de identidad ofreciendo una solución que ayuda a cumplir con las nuevas normas, en particular, las relativas a las obligaciones de KYC CDD.

MobbScan ayuda a los bancos y empresas de la industria financiera y otros sectores a ofrecer una experiencia de onboarding sencilla , que cumple con las normas de KYC, y que minimiza el riesgo de fraude.

En cuestión de segundos, nuestra solución permite de manera automática:

- La captura y validación del documento de identidad.

- Verificación de la identidad de cliente a través de biometría facial con prueba de vida.

- Video-Identificación.

Si quieres saber más sobre MobbScan, nuestra solución KYC no dudes en ponerte en contacto con nosotros.

Soy Ingeniero Informático y amante del Marketing, Comunicación e Internacionalización de empresas, tareas que desarrollo como CMO de Mobbeel. Soy muchas cosas, algunas buenas, muchas malas… perfectamente imperfecto.

GUÍA

Conoce a tus clientes al 100% y haz crecer tu empresa

El viaje de una organización con sus clientes comienza con una correcta verificación de estos, garantizando la seguridad de ambas partes. Esta guía KYC te ayudará a entender la importancia de conocer a tus usuarios y cumplir con las exigencias legales.